もうすぐ50歳になる男性です。そのため、だんだんと年金のことが気になりだしてきました。そこで今回は、年金の税金について考えてみます。

前提条件

年金は前倒し受給など、いろいろあるのですが、そういうのを入れると話が複雑にるので、今回は単純に65歳から老齢年金を受給するのを例とします。

-PR-

一般の人が気になること

会社員、サラリーマン勤めをしている一般の人は、個人で確定申告をしないため、どうしても税金や、年金の知識が弱いものです。

そして、いざ老齢になり年金をもらうとき不安です。年金はいくらくらいもらえるの?は置いといて、「年金って税金がかかるの?」というのを中心に考えていきます。

僕は一般人

僕は税理士でもなく、昔、SEをしていた一般人です。そのため、詳しい税金の知識や、年金の知識はありません。

ただ僕は、フリーランスをしていたこともあるので、自分で確定申告(白色)をしたこともあります。また、普通に会社員もしていたこともあります。

そのような経験から、一般のサラリーマンや会社員の人たちよりは、ちょっと税金の知識が詳しいです。

そして、会社員をしていたこともあるので、一般会社員の目線で物事をみることもできます。

そのような観点から、税金や年金に乏しい会社員の人に向けて、やさしく説明していきます。

はじめに結論

今回は、先にざっくりと結論を言います。

「年金に税金がかかるのか?」といえば、答えは、年金に税金はかかります。

ただし、条件があり、年金の額(年額)が低い人は税金がかかりません。反対に年金の額(年額)が多い人は税金がかかります。

もうちょっと踏み込んでお話しすると、年金の税金はこんな感じです。

■表

年金の受給額(年単位)

---------------------

120万円以下 → 税金はかからない(無税)

200万くらい → 税金が少しかかる

300万くらい → 税金がある程度かかる

400万円以上 → 年金の受給額が多ければ多いほど税金がけっこうかかる

※ ちなみに僕は、逆立ちしても年金は、年200万以上はもらえないので、200万以下の人を中心に見ていきます。

※ 年金の受給額が高額な方は、申し訳ありませんが、ご自分でお調べください。 m(_ _)m

さっそくスタート

それでは、年金の知識について、僕がわかる中で大雑把に、そして詳しく説明していきます。(どっちなんだ?)

まず、年金の税金を知るには、税金の仕組みを知ることが大切です。なので、税金の仕組みを先に説明してから、年金の税金について説明していきます。

第1章 年金と税金の仕組み

大雑把に、年金の税金を考えながら、一般的な税金の仕組みについて理解していきます。

知識1/ 年金って何所得?

一般に、サラリーマンがもらう給料は、給与所得。それでは、年金は何所得になるのか。正解は、雑所得となります。

そう、年金は雑所得です。

ちなみにギャンブルで大金を手にしたときは、何所得かというと一時所得になります。

所得の種類はいろいろあるのですが、一般の人は、この3つの所得をとりあえず覚えておけば十分かと思います。

・給与所得

・雑所得

・一時所得

知識2/ 雑所得とは・・

この「雑所得とは何?」ということで、ネットで調べると答えは出てくるのですが、簡単に説明しておきます。

一般の人で、給与所得以外で得た収入はだいたい雑所得になります。

雑所得の「雑」という言葉が紛らわしいのですが、この「雑」とは、「その他」を意味するそうです。つまり、「雑所得」とは、「給与所得以外の所得」ということになります。

例えばフリーランスのライターさんが、サイドビジネスとしてセミナーの講師をして報酬を得た。このような場合は、雑所得となるそうです。

なお、雑所得のよい記事がありましたのでこちらを参考にしてください。

参考記事

→ 雑所得とは?サラリーマンの副収入は?

知識3/ 公的年金と雑所得

「年金は雑所得」と先に述べましたが、雑所得でも年金は特別な雑所得となっています。

(1)公的年金等

収入金額-公的年金等控除額=公的年金等の雑所得

(2)公的年金等以外のもの

総収入金額-必要経費=その他の雑所得

引用 (会計ソフトはフリーウェイ)より

一般的な雑所得は、総収入から経費を引いたものが、雑所得となります。

一方、年金は、年金の年額から控除額を引いたものが、雑所得となります。そして、この雑所得が所得税の対象となります。

-PR-

知識4/ 所得税は合算所得から算出される

これは確定申告のお決まりなのですが、所得税は合算所得を割り出し、その割り出した合算所得を元に、所得税が算出されます。

例1) 副業サラリーマン

例えば、サラリーマンをしながらブログをしていて、高額なブログ収入があったとします。この例で、所得税を考えてみます。

① 合算所得を割り出す

給与所得 + 雑所得(ブログ収入) = 合算所得

② 所得税を算出する

合算所得から累進課税により所得税を算出

例2) 年金受給者(給与所得なし)

例えば、年金だけでアルバイトもせず、老後を生活している年金受給者がいたとします。(まあ老後が豊かな人ですね・・) この例で、所得税を考えてみます。

① 合算所得を割り出す

給与所得(ゼロ) + 雑所得(年金) = 合算所得

② 所得税を算出する

合算所得(年金)から累進課税により所得税を算出

※ この場合は、年金の年額だけに対して、所得税がかかります。

例3) 年金受給者(給与所得あり)

例えば、年金だけでは生活ができずアルバイトをしながら、老後を生活している年金受給者がいたとします。(まあ老後が貧しい人ですね・・) この例で、所得税を考えてみます。

① 合算所得を割り出す

給与所得(アルバイト) + 雑所得(年金) = 合算所得

② 所得税を算出する

合算所得から累進課税により所得税を算出

※ この場合は、アルバイトと年金に対して、所得税がかかります。

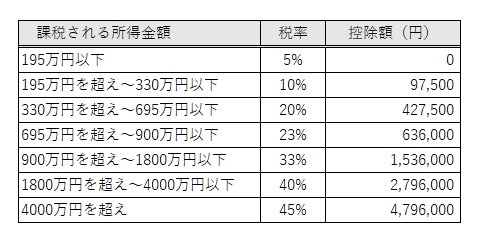

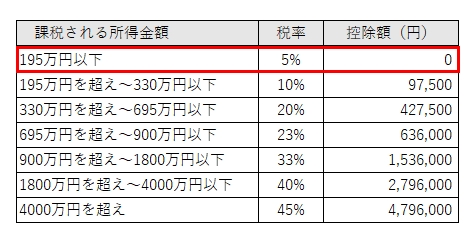

知識5/ 所得税は累進課税

一般のサラリーマンや会社員の人は、天引きされた給料で生活しているのでピンとこないかもしれませんが、所得税は累進課税です。

つまり、収入が多い人ほど、多く税金を支払う仕組みになっています。

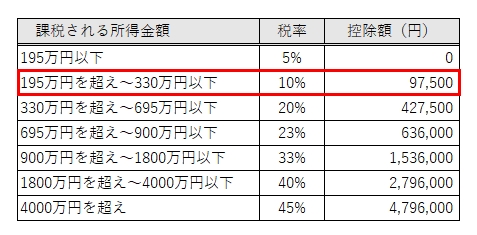

■一般的な累進課税の表

一例としては、野球のイチローやテニスの錦織などは高額所得者です。なので単純に考えると、約半分くらいは税金(所得税)でお金を持っていかれます。

といいたいところなのですが、これは一般論であり、こういう高額所得者は優秀な税理士を雇っています。

そして多分、このような人たちは法人化して税金対策していると思います。(それでも報酬の3割くらいは税金(所得税)を支払っているのかな?)

まあ一般の人はサラリーマンなので、所得が高いほど多く税金(所得税)を取られています。

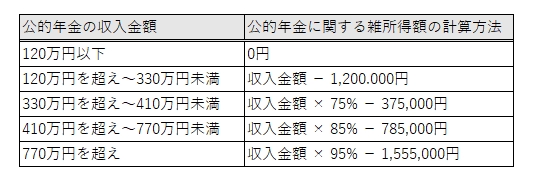

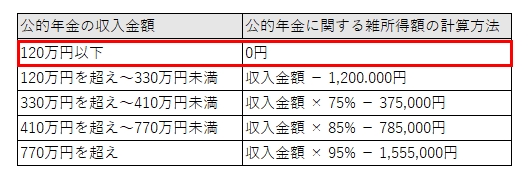

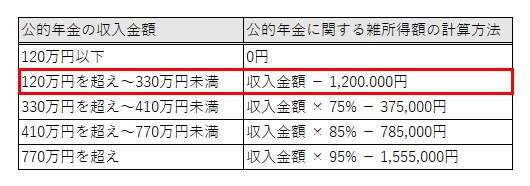

知識6/ 年金の控除率

年金の控除率は、雑所得と考えて以下のようになっています。

■表

簡単に言ってしまうと、年の年金額が120万円以下なら控除により無税です。120万円以上になると税金、所得税が発生します。

第2章 年金の税金シミュレーション

第1章で、おおまかな年金の税金の仕組みがわかったと思います。そこで第2章では、具体的な年金額を想定して、具体的な年金の税金額を考えてみます。

なおこの例は単純化するため、65歳から年金受給して、給与所得はナシという設定で考えてみます。

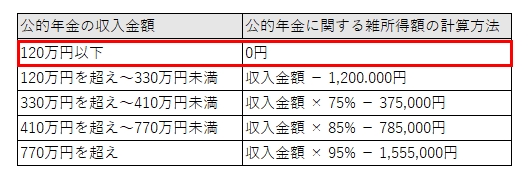

例1) 年額の年金が60万円

年額の年金額が60万円の人は、計算する必要はなく、年金の税金は無税です。なぜなら、公的年金の控除が120万だからです。そして年金額がそれ以下だからです。

■表 公的年金の雑所得額計算表

僕の身近にいる人の例では、自営業しか経験がなく、国民年金を40年、一部払っていないとの情報もありますが、そういう年金受給者がいました。

この人は、月割りにすると年金、約5万といってました。そして年金の税金は引かれていないと言ってました。ケースとしてはこんな感じの人です。

例2) 年額の年金が120万円

年額の年金額が120万円の人は、計算する必要はなく、年金の税金は無税です。なぜなら、公的年金の控除が120万だからです。そして年金額がそれ以下だからです。

■表 公的年金の雑所得額計算表

これは、僕がだいたいそうだからです。僕は、40年のうち半分が会社員として厚生年金、そしてもう半分がフリーランスなどで国民年金でした。

また、保険屋さんとかの年金資料をみたところ、年金の想定額が月額10万程度でした。僕の場合ですが、年額の年金が120万前後です。

たとえ年金が120万を超えたとしても、少額の税金で済みそうです。ケースとしてはこんな感じの人です。まあ、僕みたいな人です。

例3) 年額の年金が260万円

年額の年金額が260万円の人は、計算が必要になってきます。そしていくらか、年金の税金を支払う必要があります。

■表 公的年金の雑所得額計算表

■表 所得税の速算表

ちなみに、公的年金の年額260万円で所得税を計算してみます。

◆雑所得

260万 - 120万 = 140万

◆合算所得(所得税)

140万 × 5% = 9万

単純計算したところ、年額、9万円の所得税となりました。月額にすると約8000円といったところです。

この年金の年額が260万というのを例に出したのには意味があります。それは夫婦2人分の老齢年金の標準的な金額が月額22万だからです。年にすると約260万だからです。

参考記事

→ 老後の年金にいくら税金がかかるのか?確定申告は?控除は受けられる?知って得するまとめ

単純計算で、標準クラスで月額22万の年金がもらえたとしても、1万円くらい差し引かれるという結果になりました。

また、このケースに当てはまる人は、生涯の平均年棒が500~600万クラスで一般夫婦、もしくは、独身者でも生涯の平均年棒が500~700万クラスの人だと思います。

僕の身近な例では、結婚して家庭を築いた姉夫婦や、一流ではないけど、それなりに有名な大学を出て、一つの会社に40年務めた人あたりがこのクラスかなと考えます。

ケースとしてはこんな感じの人です。(これは、あくまで僕の予想です)

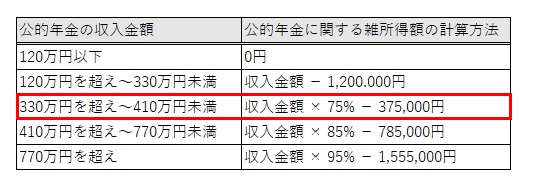

例4) 年額の年金が360万円

年額の年金額が360万円の人は、計算が必要になってきます。そして、ある程度の年金の税金を支払う必要があります。

■表 公的年金の雑所得額計算表

■表 所得税の速算表

ちなみに、公的年金の年額360万円で所得税を計算してみます。

◆雑所得

360万 × 75% = 270万

270万 - 40万 = 230万

(本当は37万の差し引きですけど、計算が面倒くさいので40万にしました)

◆合算所得(所得税)

230万 × 10% = 23万

23万 - 10万 = 13万

単純計算したところ、年額、13万円の所得税となりました。月額にすると約1万円ちょっ、といったところです。(あれ?。僕が想像していたよりも税金額、低かった・・)

単純計算で、月額30万の年金がもらえる人は、1万円ちょっと差し引かれるという結果になりました。

この年金の年額が360万というのを例に出したのは興味からです。年額360万の年金ということは、月30万円。

月30万の収入があれば普通に暮らしていけます。余裕も少しあると思うけど。そういう興味本位から、この額の税金を計算してみました。

実際的なところだと、中流家庭の夫婦や、ちょっとリッチな独身貴族だとしても、年収にして500~800万クラスだと思います。(これは生涯年棒の平均と考えて)

これでも、標準より、よい生活だと思います。でもこのクラスの人でも、月額の年金額が20万円台だと考えます。

そこから考えると、月額の年金が30万円に届く人は、生涯年棒の平均が1000万クラスの人だと思います。僕みたいな貧乏人からすると夢のまた夢です。 (ToT)/

僕の身近な例では、元証券マンで4桁の年収を得ていた人や、一流大学を卒業し、一流企業に就職して、年収1000万クラスの人だと思います。

このような人は、年金月額、30万クラスの人かなと考えます。でも僕の周りでも一部の人です。ケースとしてはこんな感じの人です。(これは、あくまで僕の予想です)

例5) 年額の年金が360万円以上

もう、このクラスになると計算しなくていいや。僕とは関係ない身分の人たちだから・・

いろいろ書き、予想もありますが、この年金の税金シミュレーション、なかなかだと思います。簡単な年金に対する税金の参考にしてください。

(もっと詳しく知りたい方は、保険屋さんなどに依頼するとよいのかな?)

年金に対する税金の僕の一般的な考え

僕は、老後の年金がだんだんと気になってきました。そして年金に対する税金も気になりました。そのようなことから、独自で情報を集め年金の税金について調べました。

そこで感じたことは、税金や年金は国の仕組みなのでよくできているなと感心しました。

基本的には累進課税で、「所得が多い人ほど税金を多く取る」。そして、「年金は老後の保険みたいなものなので、年金額が多い人はそれなりの税金を支払う」。

「また、年金額が低い人は、あまり税金を取らない」というものでした。いちおう、弱者を助けるような仕組みにはなっているのかなと感じました。

自分の老後

自分の老後は、このまま40年間、年金を払い続けると、65歳からの老齢年金は10万円前後かなと思いました。

でも、貯金はないし厳しい状況だなと思いました。

残念だけど、僕は野垂れ死んでるかな。寂しい限りです。

この記事の趣旨

この記事の趣旨は、「年金て税金がかかるの?」というのを知ることと、大雑把に「年金の税金ってこんな感じか」ということを知ることです。

そのような趣旨で、この記事を書きました。そして、僕の周りにいる年金受給者の話や、ネット情報を参考に、この記事をまとめました。

そのため、細かいところは違うかもしれませんが、大雑把には年金に対する税金の知識はあっていると思います。

この記事で、読まれた読者の年金に対する税金の知識が深まればと考えます。

まとめ

僕は「年金って税金引かれるのかな?」とあるとき、ふと思いました。そこでいろいろとまとめてみました。この記事が人の役に立てばと思います。

●最後まで読んでいただきありがとうございました。

おしまい