僕の周りにいる、年金受給者の人を見ていて気になることが、ふつふつと沸いてきました。それは65歳以上と未満で、年金の控除(税金)が違うのかなというものでした。

そこで今回は、年齢による年金の控除の違いについて考えてみます。

年金が気になりだしてきた

あとわずかで50歳になる男性です。若いときは気にしなかったけど、歳も歳なので、だんだんと年金を真剣に考えるようになりました。

そこで、年金受給とそれに対する税金が気になりだしてきました。

-PR-

職場によい事例

僕は倉庫でアルバイトをしています。そして、65歳以上の人で年金を受給している人と、65歳未満で60歳を過ぎてから年金の繰り上げ受給をしている人がいます。

ちょうどよい事例が、近くにいたのでこの人達を参考とします。

今回は65歳が対象ライン

一般的に65歳から年金をもらうと、満額、年金が支給されるといわれています。

また、繰り上げ受給をした場合は、満額から率が下がり、満額の80~90%くらい支給されるといわれています。

(大雑把な説明ですが、この部分で細かいことを知りたい方は、ご自分で調べてみてください)

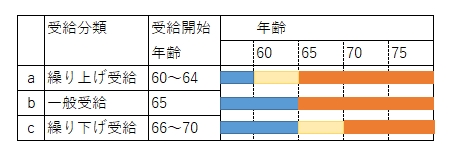

今回は、65歳からの満額の年金受給と、65歳未満の繰り上げ年金受給を対象に考えてみます。

なお、65歳以上の繰り下げ年金受給については対象としません。あしからず。

■説明図

(今回はa,bを対象とします)

65歳以上と未満で税金は違うの?

先に大まかな結論を言います。65歳以上と未満で年金に対する税金が違うのかと言われれば違います。

僕がここで言っている税金とは、国に取られてしまうお金です。所得税のようなものです。

正確には年金に対する控除額が違ってきます。大まかにいうとこのようになっています。

■表

年齢 年齢範囲 控除額

--------------------

65歳未満 60~64 70万円まで控除

65歳以上 65~ 120万円まで控除

65歳以上の年金の税金例

65歳以上の人で、年額の年金額が120万円以下なら控除により無税です。税金は引かれません。

逆に年額の年金額が120万円以上の人は、年額の年金額から控除額を引いた額が、所得税の対象となります。

簡単に例を上げるとこうなります。

◆年額の年金額が120万円以下の人

ここでは60万円と仮定します。

60万円 < 控除額120万円

のため、税金(所得税)は引かれません。

◆年額の年金額が120万円以上の人

ここでは200万円と仮定します。

200万円 - 控除額120万円 = 80万円

控除額を引いた80万円が、税金(所得税)の対象となります。いくらかの税金を支払うことになります。

65歳以下の年金の税金例

65歳以下の人で、年額の年金額が70万円以下なら控除により無税です。税金は引かれません。

逆に年額の年金額が70万円以上の人は、年額の年金額から控除額を引いた額が、所得税の対象となります。

簡単に例を上げるとこうなります。

◆年額の年金額が70万円以下の人

ここでは60万円と仮定します。

60万円 < 控除額70万円

のため、税金(所得税)は引かれません。

◆年額の年金額が70万円以上の人

ここでは200万円と仮定します。

200万円 - 控除額70万円 = 130万円

控除額を引いた130万円が、税金(所得税)の対象となります。いくらかの税金を支払うことになります。

※ 繰り上げ年金受給をした人は、60~64歳までの期間は控除額が70万円だそうですが、65歳を超えると120万になるそうです。

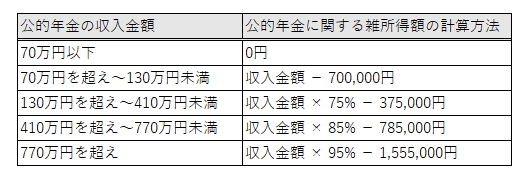

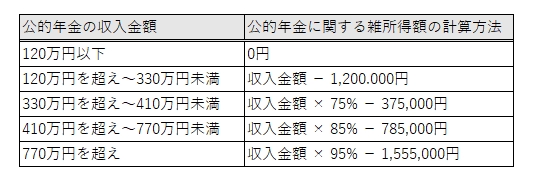

備考1/年額の年金が多いと控除額が低くなる

上記ではわかりやすくするため、大まかに説明してきました。しかし、年金の控除額は、実際はもっと複雑です。

累進課税と同じように、年額の年金も多いと控除額が低くなります。ということは年額の年金額が多い人ほど税金も多く支払う仕組みになっています。

貧乏人からすれば、公平であり、よくできています。いちおう下記に表をのせておきます。

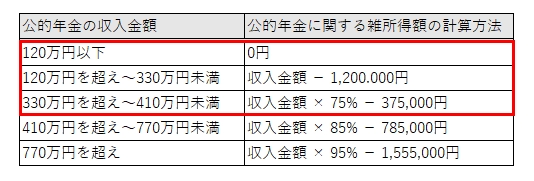

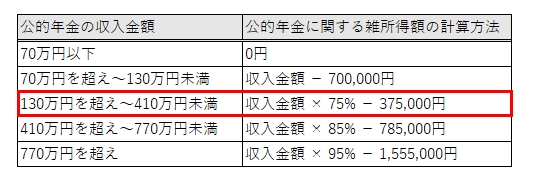

■表 年金の控除テーブル

[満65歳未満の方]

[満65歳以上の方]

なお、以下の記事がたいへん参考になりました。

参考記事

→ 65歳未満と65歳以上では、年金にかかる税金の重さが違う

備考2/年金は正確には雑所得

年金は正確にいうと雑所得です。いちおう年金は雑所得ということだけは、頭に入れておいてほしいと思います。

また、所得税の算出方法などもあるのですがここでは割愛します。

備考3/一般庶民がみる部分

<備考1/年額の年金が多いと控除額が低くなる>で、年金の控除テーブルを簡単に説明しました。ただ庶民としては、このテーブルの下のほうは見なくてよいと思います。

なぜなら、テーブルの下に入る人は、高額所得者であり、高額納税者だからです。ごく一部です。一般の庶民は、上のほうを見るべきです。

■一般庶民が見る部分

こちらの以下の記事によると、一般の平均モデルとして、月額の年金額は約22万円だそうです。(これでも中の上という感じはしますが・・)

参考記事

→ 老後の年金にいくら税金がかかるのか?確定申告は?控除は受けられる?知って得するまとめ

(ブタに小判)

この平均モデル、月額22万円の年金を基準にすればほとんどの一般人が当てはまると思います。 (もちろん僕は、貧乏人なのでこの基準以下です。(ToT)/ )

いちおう一般で基準なのは、年金の月額22万円だそうです。

いちおう基礎知識はこれで終わり

いままで、長々と65歳未満と以上の年金の控除について説明してきました。基本的な説明はこれで終わりとします。

個人的には僕の備忘録として、これだけの内容がわかれば十分です。

これからは、身近にいる二人の年金受給者についてお話ししたいと思います。

-PR-

勤務先にいる二人の年金受給者の基礎データ

これから、お話しするアルバイト先での二人の年金受給者は、ちょうど65歳以上と65歳未満の年金受給者です。

二人の年金受給者の基礎データを簡単に説明するとこうなります。

【Sさんの基礎データ】

・年齢: 67歳

・性別: 男性

・既婚者

・元職業: 自営業

・年金: 国民保険のみ

・年金の受給年齢: 65歳から

【Tさんの基礎データ】

・年齢: 61歳

・性別: 男性

・バツイチ

・元職業: 証券マン

・年金: 厚生年金 + 企業年金

・年金の受給年齢: 60歳から(年金繰り上げ受給)

Sさんは、40年間、自営業しかしておらず国民保険のみ加入と言ってました。なので月々の年金受給額は5万円程度と言ってました。

Tさんは、35年近く、証券マンとして歩んできた方です。庶民からすれば高額所得者であり、高額納税者です。

詳しい月の年金額は教えてもらえなかったので、ここでは仮定として、月々の年金受給額は30万円程度とします。(この考えで話を進めていきます)

Sさんとの年金会話/65歳以上の年金例

65歳以上の年金の税金が気になったので、Sさんに年金について聞いてみました。

僕: 「Sさんは年金の税金、引かれるの?」

Sさん: 「俺の場合は、国民保険料や住民税、所得税など全部、最初から引かれて年金が入金されるよ」

Sさん: 「だから、何も考えないで、まるまる使えるよ」

僕: 「へーえ、そうなんだ」

Sさんは毎月の年金が5万円程度。年額にしても60~70万程度の年金額。Sさん自身は、税金はすでに引かれた状態で年金が入金されると言ってました。

ただ僕が考えるには、正確には税金が引かれた状態で入金されたのではなく、年金の控除額の120万円以下に収まり、控除の対象範囲内に収まっているので無税と考えます。

まあSさんの例で、年額の年金が120万円以下の人は、一般的に言われている税金が無税なので、まるまる年金が使えると思いました。(アルバイトの所得税は別としてね)

-PR-

Tさんとの年金会話/65歳未満の年金例

65歳未満の年金の税金が気になったので、Tさんに年金について聞いてみました。

僕: 「Tさんは年金の税金、引かれるの?」

僕: 「Sさんは国民保険料とか住民税とか、すべて引かれた形で年金が入金されると言ってたけど・・」

Tさん: 「俺の場合、年金は雑所得だよ」

Tさん: 「Sさんは65歳以上だし、俺は65歳以下だから税率が違うみたいだね」

(このとき、具体的な話は聞けませんでした)

時間をおいてから再度、聞いてみました。

僕: 「Tさんは昔、高額納税者だったから、年金が多くもらえる分、年金の税金、払わなくてはいけないんじゃないですか?」

Sさん: 「そんなことないよ。確定申告したけど払ってないよ」

と言われました。でも言葉を濁されたかなと思います。

僕の推測ですけど、厚生年金と企業年金を合わせて、月額30万円くらいの年金を受給していると思います。(推測ですけど、これを前提とします)

そうなると、年額になると360万円になります。表に当てはめると、この部分になります。

年金額がよいため、このTさんは年金にかかる税金をいくらか払っていると思います。

僕の身近に、65歳以上から年金を受給している年金が低額な方と、60歳から年金を繰り上げ受給している、年金が高額と思われる方がいたので、よい参考になりました。

また、具体的な年金の勉強になりました。

まとめ

僕は、「65歳未満と以上では年金の控除が違うのかな?」、「年金の税金が違うのかな?」と、ふと疑問に思いました。

そこでネットでいろいろと情報を集めて、まとめてみました。

また、僕の周りにいる年金受給者の人に、実際の年金の税金を聞いてみました。ネット情報と実際の年金受給者の話により、大雑把に年金の税金がわかってきました。

また、年金とそれに対する税金は、あらためて複雑だと思いました。この記事が僕と同じように年金の税金に疑問を感じている人の参考になればと思います。

●最後まで読んでいただきありがとうございました。

おしまい